Блог им. MKrrr |⭐️Котайджест: 🎁подарокот ЦБ. Новогоднее ралли началось. Когда закончится?

- 22 декабря 2024, 08:01

- |

Выпуск за 16-22 декабря

---

💵Облигации

✈️Разбирались в продажах Самолета, в первую очередь, конечно для оценки облигаций: 🔹 инфо с Big Day 2024

🔹 разбор продаж (квартально и помесячно)

Обновили подборки:

📈Акции

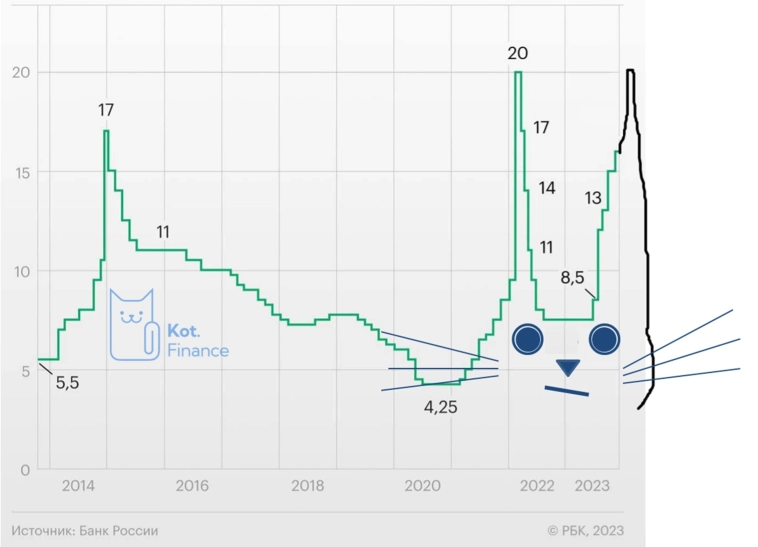

Вспомнили 10 лет назад: 16 декабря 2014 года ЦБ экстренно, ночью поднял ставку с 10,5% до 17%. Это был шок для рынков. В тему Слёзы рынка 😭

Заметили, что Газпром можно было купить дешевле €1. И очень рады, что теперь нет

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 2 )

Блог им. MKrrr |🔧Записки на коленке о ключевойставке

- 20 декабря 2024, 08:08

- |

Сегодня самое интересное заседание ЦБ в году:

🔹в начале года никто не ждал ставку выше

🔹на прошлом повышении ключевой (25 октября) ЦБ обновил прогноз, что до конца года может быть 23%. И это казалось невероятным. Прошло меньше 2х месяцев и многие ждут вплоть до 25%

Ну и самое главное – на этом цикл повышения ставки закончится. В этом году 😉

Рост ставки, как это ни парадоксально, приводит к инфляции через увеличение расходов бизнеса. Всё будет заложено в цены. Самый простой пример – лизинг, т.к. фин.компания просто перепродают деньги. Примеры на потребительском рынке: сотовые компании (см. 🥚МТС), каршеринги (см. 🚗Делимобиль)

Инфляцию стимулирует и постепенность событий: ставка завтра будет выше, чем вчера. Возьми кредит под 16%, потом будет 19%. По 19% тоже было нормально, ведь уже 21%. И 21% не так много, ведь обсуждают 23-25%

Растет число дефолтов (и это началось еще при ставке 16%)

Ухудшается портфель лизинговых компаний и банков: замедление кредитования не только из-за низкого спроса, но и растущего риска для кредиторов

( Читать дальше )

Блог им. MKrrr |📈Инфляция ускорилась😮Какое повышение ставки ожидать?

- 18 декабря 2024, 07:48

- |

В начале хочется пошутить, что инфляция выросла на 0,5%, поэтому ставку поднимут на 5%. И очень хочется, чтобы до конца недели эта шутка осталась шуткой 😥

Мы много раз подвергали сомнению тезис, что инфляция ниже 10% заслуживает ставки выше 20%. В обоснование приводили аргументы:

🔹 исторически ключевая ставка ± равна инфляции и могла быть стимулирующей (ниже инфляции на 1-3 пункта), или жесткой (выше инфляции)

🔹 разрыв между ставкой и инфляцией достиг максимума и превысил экстремумы 2022 и 2020

🔹 цель по инфляции (4%) может быть пересмотрена. Что случится, если целью станет 5% или 6%? – ничего. Что будет если ради достижения 4% мы столкнемся с кризисом, падением экономики, дефолтами, безработицей? Стоит ли говорить, что четверть всех налогов – налог на прибыль… которой не будет?

( Читать дальше )

Блог им. MKrrr |⭐️Котайджест 🐾: все ждут заседания ЦБ

- 15 декабря 2024, 09:25

- |

23% это консенсус, но мелькают мнения (Альфа) и о 25%

---

💵Облигации

🚖Инвестиции в такси в лицеоблигаций Транс-Миссии (Таксовичкофф) – спасибо, нет. Но ради фана купили 5 облигацийи подали на оферту👀Всю неделю наблюдали, как сыпятся бонды. Особенно досталось флоатерам:сначала 📺М.Видео и✈️Самолет, потом Балтийский лизинг и Система.

Все этинеобъяснимые (пока что необъяснимые) продажи привели к тому, что доходностьА-рейтинга превысила 40%, что выше даже ВВВ😳 Необъяснимо иматематически нерационально. Возможно, рынок ждет массовые дефолты и снижениярейтингов. Мы же видели, кто в ВВВ и ВВ. Думаете, они устоят?

( Читать дальше )

Блог им. MKrrr |🗓Итоги недели на финансовых рынках🐾

- 14 декабря 2024, 08:25

- |

Инфляция снова растет, дружно ждем 23%?

🤝Присоединяйся к сообществу Кот.Финанс: мыделаем обзоры компаний, рынков, недвижимости

--

Новые размещения

•Русгидро (ААА) флоатер КС+2,75% ежемесячно. Интерес: ★★☆☆☆

Интересные события

• Монополия (ВВВ+) разместила облигации только на 260 из 300 млн. Выпуск на год с ежемесячным купоном 28%

• Рафт лизинг (ВВ; 52 место среди ЛК) перенес размещение на неопределнный срок. Изначальный ориентир КС+6%

•Второе успешное размещение ОФЗ за полгода: 29027 флоатер на 1 трлн

•Ультра (ВВ-) выкупила по оферте почти весь первый выпуск и вышла из тех.дефолта

•Чистая планета (В+) выплатила купон и вышла из тех.дефолта

❗Инфляция с начала года 8,76%, в годовом выражении 9,32% (пред.значение 9,07%).

Удачных торгов и прибыльных инвестиций!

👵🤟 Бабуля на максималках +1,2%

--

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

( Читать дальше )

Блог им. MKrrr |⭐️ Прогноз ЦБ: всё лучшее, конечно, впереди. Попозже 😉

- 28 октября 2024, 07:34

- |

Разбираем по 🍰кусочкампрогноз ЦБ и ищем пасхалки, связанные с намерениями по 🔧ключевой ставке

С 2023 года мы очень внимательно следим за прогнозами ЦБ

Пока ни один прогноз не сбылся, но бытьможет в этом и есть идея? Нужно успокоить рынок, чтобы негатив не сталсамосбывающимся

«ЭффектЭдипа» («самосбывающийся прогноз») – теория, что целенаправленные действияспособны «самоосуществить» или же «саморазрушить» прогноз. Идея в том, что вовремя ожидания исполнения прогноза, люди усиленно стараются воплотить в жизньположительные ожидания или наоборот — предотвратить отрицательные

В отношении 🔧ключевой ставки,более жесткий прогноз ЦБ по своей же политике мог привести к непредсказуемымпоследствиям. К слову, в июле 2023 ставка была 7,75%. Зато сейчас 🔧 =21% и это наша реальность. Ничего ужасного. А будет скоро 23%… Упс,проговорился 🙊😅

Тогда начнем с главного (мелким шрифтом):ЦБ ждет диапазон средней ставки с 27 февраля до конца года в диапазоне21-21,3%. Следующее заседание 20 декабря, а это значит: чтобы средняя была21,3% — 🔧 в последнюю неделю года может быть вплоть до 23,4% (округляемдо 23%)

( Читать дальше )

Блог им. MKrrr |🔑Ключевая ставка Шредингера 🐈

- 23 октября 2024, 07:35

- |

Ставка 20% уже как бы есть, но и в то же время, ее еще нет. Вопрос: перескочим ли мы через 20%?

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Присоединяйтесь с команде Кот.Финанс

---

В конце прошлого года топ идеей была ставка на смягчение денежно-кредитной политики. Брокеры соревновались в самых мягких и смелых прогнозах. Особо отчаянные предлагали своим клиентами пирамиду из ОФЗ на плечи (показывать пальцем не будем).

( Читать дальше )

Блог им. MKrrr |⭐️Заседание ЦБ в пятницу 13… ✖️✖️✖️или обойдется?

- 13 сентября 2024, 07:48

- |

Прогнозы ставки стали таким же обычным делом, как обсуждение в Питере погоды. Если изменение 🔑 с 7,5% до 9,5% (+2 пункта или +27%) существенно, но не так критично, то сейчас обсуждают увеличение ставки до 20% (тоже +2 пункта; +11%) – а это критично. Хоть не так существенно. Рассуждаем о реакции всего, если ставку поднимут до 20%

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

🎰Акции

Упадут: привлекательность 7-8% дивидендов станет еще ниже, долговая нагрузка станет критичнее. Да и обычный вклад с гарантированными 20% через год – более предсказуемый и надежный. Кому нужны американские горки со среднегодовой доходностью акций в <15%, когда есть гарантированный доход в 20%?

Но есть и бенефициары высоких ставок: МосБиржа, Юнипро, ИнтерРАО, и конечно СНГ с 5 трлн денег на счетах

💵Облигации

С fix-купоном тоже упадут. Чем позже срок погашения (длиннее дюрация)-тем сильнее снижение. Бонды с погашением в ближайшие полгода вне риска. Самые длинные корпоративные облигации 📐 мы смотрели здесь👀

( Читать дальше )

Блог им. MKrrr |⭐️Котайджест 🐾: что с ОФЗ? Когда снизят ставку? И как экономить на кредитах? Свободу Дурову!

- 25 августа 2024, 08:21

- |

Кратко: ОФЗ опять падают, когда экономика ляжет, соблюдая грейс-период и выбирая пластик.

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. По воскресеньям — саммари

--

💵Облигации

Продолжили смотреть на рынок ВДО с высоты птичьего полета🐔: объем рынка, средние чеки и ставки. Но не забывайте и про статистику дефолтности – сейчас премия за риск минимальна. Ну, может в Сегеже она оправдана? Наш БИзумный портфель пока себя не оправдывает

( Читать дальше )

Блог им. MKrrr |🔑Ключ 18%, 💪рубль сила, 🏡недвижимость НЕ всегда растет🐾Котайджест

- 28 июля 2024, 08:10

- |

Выпуск №42 за 22-28 июля

Событие недели – ключевая ставка. Не страшно 18%. Страшно, что это на долго. И точно без снижения в этом году! Так думает ЦБ и пытается убедить в этом рынок. А мы думаем, что когда экономика заглохнет – стимулировать ее будут низкими ставками

💵Облигации

🌲Сегежа: заместили рублевые облигации юаневыми. Кредитный риск тот же, валютная диверсификация портфеля в подарок

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс